株式投資について調べると真っ先にでてくるのが「高配当株投資」ですよね。

高配当投資は初心者でも簡単、チャートを見なくてもできる、なんて言われることがありますが、損をしないためには色々と確認すべきポイントがあります。

今回紹介するポイントを見ずに投資をしてしまうと思わぬ損失を抱えてしまうかもしれません。

- 高配当株を買ってみたものの、株価が下がってしまい、配当もらってもマイナスになっている

- 高配当に興味があるけど、何を買えばいいか分からない

- 企業業績の調べ方が分からない

こんな方はぜひ記事を読み進めてください。

この記事を読むことで、高配当株投資を行う上で絶対に確認すべき7つのポイントとその調べ方を学ぶことができます。

この記事を書いた人

- 共働き夫婦(夫29歳、妻28歳)

- 資産1900万円を運用中

- 2021年の年間投資成績+200万円

- 自動売買・個別株・仮想通貨など幅広く投資

高配当投資を行うときに確認すべき7つのポイント

まずは結論から言います。高配当株に投資する前には以下のポイントをすべて確認しましょう。

ちなみに以下の7つのポイントは上にあるものほど重要となります。

高配当株投資で重要な指標

- 直近の売上高・営業利益が右肩上がり、もしくは横ばい

- 長期で見て、株価が右肩上がり、もしくは横ばい

- 自己資本比率が30%以上

- 配当性向が50%以下

- 5期以上連続増配

- リーマンショック後の回復が早い

- フリーキャッシュフローがプラス

え!?確認すること多くない??

もっと高配当投資って簡単なんじゃないの?

ちまたにあふれてる高配当投資ははっきり言って全然ダメ。

ここ10年は世界的に景気が良くて、どんな株を買っても儲かる時代だったんだ。厳しい言い方をすると、今まで深く分析せずに儲かっていた人はラッキーだっただけ。

でもこれからは厳しい相場環境になることが予測されているので、正しい知識を身に着けておくことが大切だよ。

そうなんだ。でもこんなにチェックするのは大変だな~。

慣れればすぐに確認できるから安心して。

もしこんなのやってられないって人はインデックス積立投資か高配当ETFに投資するのが良いよ。

チェック項目を見た率直な感想はいかがでしょうか。

これだけの項目をチェックするのは決して簡単ではありません。でもこれらを怠ってしまうと、全然儲からなかった、高配当だけどゴミ株に投資しちゃった、なんてことになりかねません。

個別の高配当株に投資するというのはそれだけ難しいことというのを最初に認識しておいてください。

私たちが行っている「インデックス積立投資」と「高配当ETF投資」についてはこちらのリンクを確認してください。

ここからは確認すべき項目の調べ方について解説しますが、なるべく手間暇かけずに調べたいので、優先順位は考えずに、最短で全項目を調べる方法をご紹介します。

直近の売上高・営業利益が右肩上がり、もしくは横ばい

まず何より確認しなければならないのは「業績が安定的に伸びているか」です。

これは高配当株だけでなく、株式投資全般で大切なことです。

私が企業業績を確認するときは「株探」というサイトを使用しています。

株探を開いたら、画面右上にある検索欄から「企業名」もしくは「銘柄コード」を入力します。

そしたら以下の画面になるので、「決算」というタブをクリックしましょう。

そうすると、赤枠で囲った部分に直近の決算内容が表示されます。

ここで注目してほしいのが、売上と営業利益がともに成長を続けているかどうかです。

今回調べたKDDIは売上・営業利益ともに成長していて、今期は過去最高益を予想しているね。

それでいて利回り3%以上。これぞ理想的な高配当株!

もし売上や利益が伸びていない会社に投資をしてしまうと、いくら高配当株であっても損をしてしまうリスクが大きくなります。

高配当であるということは、それだけ企業の資産を外に出してしまうということです。つまり企業価値は下がってしまいます。

企業価値が下がると当然、株価も下がってしまい、配当をもらっても儲からないという事態に陥ってしまいます。

しかし売上・利益がともに成長している企業であれば、配当を出しても、それ以上に企業価値が伸びている場合が多く、株価は維持されやすいです。

5期以上連続増配

売上高、営業利益率を見たのと同じ欄に「1株配」という項目があります。

この1株配というのは「1株あたりの配当金」のことです。

通常、日本株は100株単位で購入するので、この数字に100をかけた値が1年間を通して受け取れる配当額です。

たとえば2022年度にKDDIを100株保有していた場合は、125×100=12,500円、の配当金を受け取ることができます。

株探では直近5期の配当金額を確認することができるので、5期すべてで配当金が増額されているかを確認しましょう。

連続で配当を増額できる企業は財務が良好で、業績も安定していることが多いです。

また「増配を続ける=株主還元に積極的」と考えることもできます。

たまに「連続増配している企業を買えばいい」なんて乱暴な記事を見かけることもあるけど、一番大事なのは企業業績だということを忘れないでね。

まれに「花王」のように業績が悪いのに連続業績にこだわっている企業もあるので要注意です。

業績が悪いのに、なんで増配を続けるのかな??

増配をすることで株主を引き留めようとしているのかもしれないね。あと花王は2021年時点で連続増配記録首位となっているので、記録を崩したくないのかもしれない。

「連続増配」という言葉だけで投資してしまう危険性については別の記事で解説しているので、こちらも合わせて確認してみて下さい。

他の指標も合わせて確認すれば、それだけリスクを減らすことができるので、7つの指標すべてを確認して本当に投資すべき株なのかを判断していきましょう!

配当性向が50%以下

配当性向とは、一株あたりの利益(EPS)のうち、配当金を支払った割合を示す指標です。

配当性向 = 1株当たりの配当金 ÷ EPS

配当性向が高い会社は、稼いだお金の多くを、配当金の支払いに充てているってことか!

まさにその通り!配当性向が高いってことはそれだけ株主還元を大事にしてるってこと。

でもその反面、今後の増配余地が少なかったり、成長投資を十分行っていない可能性もあるんだ。

配当性向は企業がどれだけ株主還元を行っているかの指標になりますが、その反面、あまりに高い配当性向の企業にはきをつける必要があります。

配当性向が高いということは、企業業績が伸びない限り、今以上に配当金を支払うのが難しいということです。

またせっかく稼いだ利益を株主に放出してしまっているので、企業が大きくなるための投資を十分実行していない可能性があります。

ひとつの目安として、配当性向50%以下の企業に投資するようにしましょう。

確認方法は今までと同じく株探の決算タブにある業績推移を確認します。

赤枠で囲まれた部分の「修正1株益」と「1株配」をチェックします。

修正1株益はEPSのことで、1株配は1株当たりの配当金のことを指しています。ここでもう一度、配当性向の計算式を確認しておきましょう。

配当性向 = 1株当たりの配当金 ÷ EPS

もう分かると思いますが、株探で表示されている「1株配」÷「修正1株益」で計算できます。

KDDIの場合、2022年度の配当性向は、125÷295.2=42%、ということが分かりました。

KDDIはまだまだ配当を増やす余力がありそうだね。

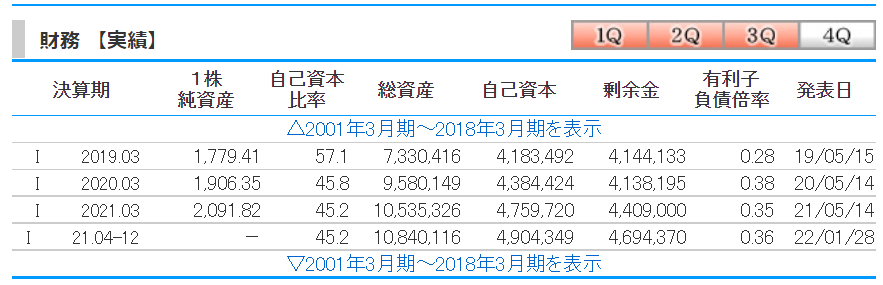

自己資本比率が30%以上

続いて、同じく株探の決算タブで、「自己資本比率」を見ていきましょう。

先ほど売上高をみた画面の一番下に「財務」という欄があるので、こちらで確認することができます。

自己資本比率は、会社の総資産における自己資本の割合になります。

自己資本比率が高いということは、それだけ負債が少なく、財務が健全であることを表しています。

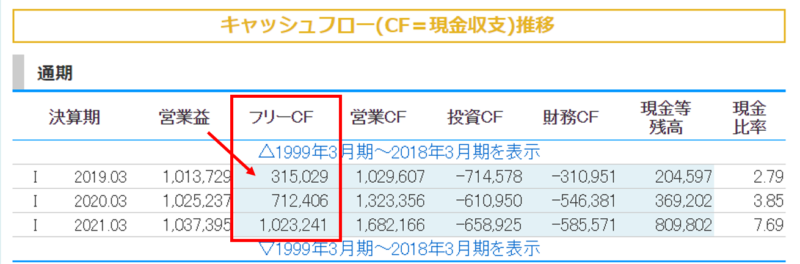

フリーキャッシュフローがプラス

株探の決算タブで見る最後の指標がフリーキャッシュフローになります。

フリーキャッシュフローは企業業績のすぐ下の記載されています。

このフリーキャッシュフロー(フリーCF)がプラスになっているかを確認しましょう。

フリーCFとは営業CFから投資CFを引いた値です。

フリーCF = 営業CF ー 投資CF

初心者の方は初めて聞く言葉なので、難しく感じてしまうかもしれませんが、すごく簡単に言ってしまうとこうです。

- 営業CF:本業の稼ぎ

- 投資CF:投資活動による稼ぎ

営業CFは本業の稼ぎなので、必ずプラスになっていてほしい項目です。

一方、KDDIの場合を見ても分かる通り、投資CFはマイナスになっていることが多いです。これは企業は設備投資や事業投資を行うことで成長しようとするからです。

投資CFがマイナスということは、企業が何かしらに投資をして、お金を外に出したことを意味しているのです。

この二つの差であるフリーCFがプラスであれば、本業で儲けた金額>投資を実行した金額、となるので健全な財務状況であることが分かります。

(高配当株投資においてはフリーCFがプラスなことが望ましいですが、成長株投資などではフリーCFがマイナスでもあまり気にしないケースもあります。)

長期で見て、株価が右肩上がり、もしくは横ばい

次に確認したいのが長期でみたときの企業の安定性です。

これを簡単に調べる方法は「チャート」を見ることです。

株価チャートには投資家の期待や企業業績などのありとあらゆる情報が詰め込まれています。

したがって長期的に株価が右肩上がりの企業は「優良企業」であることが多いです。

長期的な株価をみるときも「株探」を使いましょう。

先ほどは「決算」タブをクリックしましたが、今回は「チャート」というタブをクリックします。

続いて、下の画面で赤矢印を表示している「月足」という部分をクリックします。

そうすると長期でみた株価チャートが表示されます。

大きな波はあるけど、長い目でみると右肩上がりになっているね。

KDDIはチャートもキレイだね。ここで「2008年のリーマンショックから株価が戻っているか」をチェックしましょう。リーマンショックからの回復が早かった企業は今後不況がきたときにも生き残れる可能性が高いです。

まずは20年くらいの長期チャートで株価が右肩上がりになっているか確認しましょう。

そして特に注目しなければならないのが「リーマンショック前後の株価」です。

少なくとも現在の株価がリーマンショック前の最高値を更新していないようであれば、企業の安定性に不安が残ります。

今回検索したKDDIの場合はリーマンショック前の2007年に株価は天井をつけ、その後最高値を超えたのが2013年と、実に6年の歳月がかかっていました。

この6年が長いか、短いかは他の有名企業と比較することで確認しましょう。

例えば、株主優待が人気の「オリックス」と比較していきましょう。

あれれ?オリックスはいまだにリーマンショック前の株価に戻れていないの?!

実はそうなんだ。それに比べるとKDDIが非常に優良な高配当株だってことが分かるね!

このように他の銘柄と比較しながら、分析していくことで、本当に投資すべき株を見つけ出すことができるので、面倒くさがらずに色々調べていきましょう。

ちなみにオリックスは個人投資家にも人気な株ですが、リーマンショック前に購入していたら、いまだに含み損を抱えているという悲しい結果に。

いつ株価の暴落がくるのかは誰にも分からないので、もし暴落に巻き込まれても、安心して保有し続けられる銘柄を選定していきましょう。

まとめ:ポイントを押さえて配当生活を楽しもう

ひとつひとつの項目を詳しく解説していたら、記事がとても長くなってしまいました。

ここまで読んでいただき、本当にありがとうございます。

最後にこれまで解説してきた内容をおさらいしましょう。高配当株投資を行うときに事前に確認しておきたいポイントです。

記事のまとめ

- 直近の売上高・営業利益が右肩上がり、もしくは横ばい

- 長期で見て、株価が右肩上がり、もしくは横ばい

- 自己資本比率が30%以上

- 配当性向が50%以下

- 5期以上連続増配

- リーマンショック後の回復が早い

- フリーキャッシュフローがプラス

慣れないと面倒くさくなるかもしれませんが、少しの努力でその後の勝ち負けが決まるのが投資の世界。頑張って調べてくださいね!

配当配当~☆私も銘柄探してみる!!

夫婦で使用しているLINE証券はこちらから登録できます。「1株」から取引できるので、少ない資金から始められます。

今回紹介したKDDIは100株だと40万円も必要になりますが、LINE証券であれば4,000円から買うことができますよ。